Wirecard ... nichts gelernt am Finanzplatz Deutschland

Marktupdate 50/2022

Markus Schön, Dienstag 20. Dezember 2022

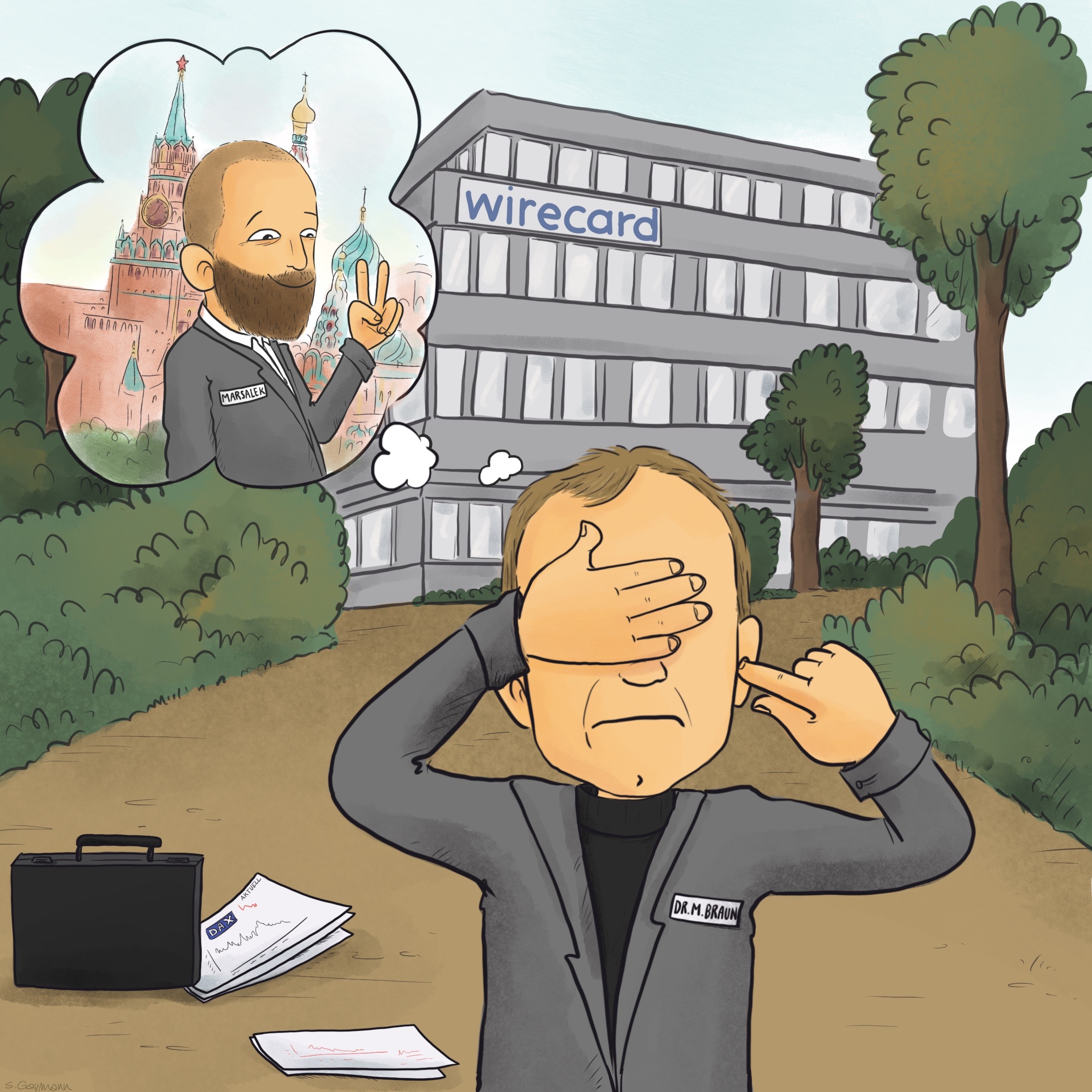

Gerade hat in München einer der größten Wirtschaftsprozesse in der deutschen Geschichte begonnen. Wirecard stand für einen kometenhaften Aufstieg und einen in einigen Feldern bislang beispielslosen Fall. So war der Finanzkonzern das erste Unternehmen, das im DAX notiert war, als es zahlungsunfähig wurde und einen Schaden in Milliardenhöhe für Aktionäre, Anleger und Banken verursacht hatte. Vermutlich wird es kaum einen Finanzskandal geben, der einen ähnlich großen Schaden mit so schlichten Mitteln verursacht hat. Nun versucht der ehemals größte Aktionär und Vorstandsvorsitzende seine Verantwortung mit Unkenntnis von sich zu schieben. Er nimmt damit die Rolle des „dümmsten CEO aller Zeiten“ ein, der nicht nachvollziehen konnte, woher 75% seines Umsatzes stammten. Damit wäre der Beruf der Finanzanalysten, die den Erzählungen glaubten, ad absurdum geführt. Aber auch BaFin, die Deutsche Börse und die Aufsichtsgremien müssten dann diese Dummheit gegen sich wirken lassen. Dies ist für Anleger im deutschen Aktienmarkt eine fatale Nachricht. In einer Struktur, in der Unwissenheit der Maßstab des Handels würde, sind Fehlentscheidungen und Fehlentwicklungen unvermeidlich. Diese werden immer offensichtlicher, weil die Lehren aus dem Wirecard-Skandal waren, dass nur Unternehmen, die über Jahre Gewinne ausweisen, in Leitindex aufgenommen werden sollen. Zudem sollte die Erweiterung auf 40 Werte das Bild einer diversifizierten deutschen Wirtschaft widerspiegeln. Nun wird Porsche den Sportartikelhersteller Puma ersetzen und zum 7. DAX-Wert aufsteigen. Nach Marktkapitalisierung steht der deutsche Automobilsektor sogar für mehr als 25% des DAX. Von einer Abbildung einer größeren Bandbreite – auch gerade im Bereich der Zukunftstechnologien – ist nicht zu spüren.

Zudem machen die vielen Wechsel der im DAX bzw. MDAX notierten Werte den Index kaputt. Wer die Ursprungszusammensetzung des Leitindex heute noch im Depot hätte, wäre sehr enttäuscht. Viele Werte wären wertlos ausgebucht worden. So kann sich keine wirkliche Aktienkultur entwickeln und die – gerade von Start-ups – geforderte Beteiligungskultur lässt sich nicht erfolgversprechend gestalten. Hier bleibt insbesondere der US-amerikanische Dow Jones ein Vorbild. Die Kontinuität der dort notierten Aktien ist eindrucksvoll und weist eine sehr erfreuliche Entwicklung auf, der beispielsweise – nicht nur in diesem Jahr – die US-Technologiebörse Nasdaq nicht folgen kann. Dort liegt der Rückgang in diesem Jahr bei knapp 30%, einzelne Werte haben weit mehr als 2/3 ihres Wertes eingebüßt. Jetzt gibt es einige Analysten, die auf das Aufwärtspotenzial im Jahr 2023 abstellen, aber dabei die Währungskomponente aus dem Blick verlieren. Von seinem Jahreshoch 2022 hat der US-Dollar fast 8% verloren und dürfte eher im kommenden Jahr schwächer als stärker werden. Zwar sehen wir die US-Währung bei knapp 1,09 als fair bewertet an, aber auch dieser – in Relation zu den Marktschwankungen – moderate Bewegung würde für Euro-orientierte Anleger einen Währungsverlust von knapp 4% bedeuten. Wenn man von einer Erholung der US-Technologiewerte von 8% im Jahr 2023 ausgeht, würde dies einen Gewinn von 4% bedeuten, der deutlich unter den Möglichkeiten liegt, den derzeit selbst erstklassige Unternehmensanleihen bieten. Bei schwächeren Bonitäten sind die Chancen noch viel größer. Allerdings bleibt dort mindestens in diesem Jahr die Nervosität höher. So schwanken die Zinsmärkte aktuell wieder stark, weil in der vor uns liegenden Handelswoche Zinsentscheidungen in den USA und Europa anstehen. Nachdem China eine deutlich rückläufige Inflation aufweist und teilweise schon deflationäre Tendenzen sichtbar werden, dürfte die USNotenbank ihre Ankündigung umsetzen, mindestens das Zinserhöhungstempo zu drosseln. Ob die EZB ebenfalls umsichtig agiert, muss derzeit bezweifelt werden. Zwar zeigt sich deutlich, dass die Leitzinsen keinen Einfluss auf die derzeitige Inflation haben, sondern nur die Wirtschaft – teilweise dramatisch – bremsen, aber die EZB steht seit 2007 eigentlich nur für blinden Aktionismus. Möglicherweise viel entscheidender für die Stimmung an den Kapitalmärkten könnte jedoch das Tempo sein, mit dem die Notenbanken den Abbau ihrer Bilanz vorantreiben wollen. Diese so positiv klingende Formulierung bedeutet aber, dass die krisenbedingt gekauften Anleihen nicht nur bei Fälligkeit nicht mehr reinvestiert werden, sondern möglicher die Papiere sukzessive verkauft werden. Diese Entwicklung ist gefährlich, weil die Notenbanken mehr als ein Jahrzehnt für starke Nachfrage unmittelbar bei Anleihen und mittelbar bei Aktien und Immobilien gesorgt hatten und sich dieser Trend nun umkehren könnte. Dies ist nur noch ein begrenzter Belastungsfaktor für Anleihen, könnte aber unseren vorsichtigen Optimismus für das Aktienjahr 2023 sehr schnell als zu positiv relativieren.

Schließlich hilft Anleihen in den kommenden Jahren zum einen die niedrige Basis mit Kursrückgängen, die – teilweise irrationalerweise – über den Rückgängen im Aktienmarkt lagen. Zum anderen bieten die aktuellen Renditen von teilweise zwischen 2,5% und 5,0% p. a. für erstklassige Papiere einen deutlichen Ertragshebel und Risikopuffer. Als dritter Punkt spielen die Sicherheit der Liquiditätsflüsse und der Rückzahlung eine wichtige Rolle. Deswegen hat eine restriktive Geldpolitik viel von ihrem Schrecken verloren, weil dieser Schrecken sich in diesem Jahr vielfach materialisiert hat. Mehr Anlass zur Sorge muss indes die Zinsstruktur geben. Derzeit gibt es für kürzer laufende Anleihen höhere Renditen als für Zinspapiere mit längerer Laufzeit. Dies ist nicht nur ein Warnsignal für eine drohenden Rezession, sondern verschiebt auch die Kapitalströme in die fernere Zukunft.

Damit ist ein wesentlicher Nachteil verbunden. Selbst erstklassige Unternehmen wählen eher längere Laufzeiten bei Neuemissionen und halten damit längerfristig eine höhere Verschuldung als eigentlich notwendig, um Zinskosten zu optimieren. Damit wird es für Anleger schwieriger, gute von schlechten Unternehmen zu unterscheiden. Zusammen mit der beschriebenen Unwissenheit vieler Marktakteure ist damit unabhängige und langjährige Expertise wie beispielsweise in der Schön & Co Vermögensverwaltung unverzichtbar. Dies gilt umso mehr, weil gerade auch bei passiven Anlagen immer mehr Klumpenrisiken bestehen, die Anleger oft nicht erkennen können. Diese Risikokonzentration führt teilweise zu irrationalen Entscheidungen, bei denen Aktien innerhalb kurzer Zeit stark fallen, um ihre Verluste fast ebenso schnell wieder aufzuholen.

Schließlich ist die Frage nicht unwesentlich, ob wir am Beginn einer neuen Krise stehen. Die Konjunkturdaten sind teilweise deutlich schwächer als erwartet. Neben dem deutschen ifo- Geschäftsklima-Index sind vor allem die Daten vom USArbeitsmarkt enttäuschend. Deswegen stellt sich die Frage, ob die US-Dollar-Schwäche, die in der zweiten Hälfte der vergangenen Handelswoche zu spüren war, tatsächlich auf die Rede des USNotenbankpräsidenten zurückgeht oder nicht eine konjunkturelle beachtenswert. Trotz deutlich steigender Corona-Infektionszahlen und damit verbundenen Lockdown gewinnt die Währung mehr als 1,5%. Dort mag der Eindruck bestehen, dies sei für die Kapitalmärkte unerheblich, weil am Ende ein unverändertes Ergebnis steht. Dabei wird aber vergessen, dass es zu einer fairen Marktpreisbildung auch immer Käufer und Verkäufer geben muss. Wenn jemand also auf dem Höchstkurs kauft und auf den niedrigen Kurs verkauft, ist dies ein Vorgehen, um aus einem großen Vermögen ein kleines zu machen. Wichtig ist strategisch zu agieren. Auch dies ist mit unabhängiger Expertise viel einfacher. Gerade im Währungssegment hat dies entscheidende Bedeutung, weil viele Marktteilnehmer den US-Dollar bei dem Erreichen der Parität in naher Zukunft bei 0,80 sahen und nun der Trend in die andere Richtung zeigt. Stärkste Währung bleibt in diesem Jahr der Russische Rubel, was sich fortsetzen könnte. Schließlich steht Russland vor einem Rekordhandelsüberschuss in diesem Jahr.

Anders als erwartet ist die russische Wirtschaft nicht zusammengebrochen. Für ein hoffentlich zügiges Ende des Krieges spricht dies nicht. Daher wird die Unsicherheit groß bleiben und die Lockerungen in China werden durch die bisherige Corona- Politik zu einem größeren Problem. Die Unsicherheit wird daher auch 2023 ausgeprägt bleiben. Daher sind Edelmetalle weiterhin eine sinnvolle Beimischung. Besonders erfreulich ist, dass in diesem Jahr die von uns favorisierten Silber und Platin teilweise deutlich im Plus sind und so einen positiven Effekt in vielen Schön & Co Mandaten haben. Dieser Trend dürfte sich fortsetzen, während bei den industriell benötigen Rohstoffen viel von der konjunkturellen Entwicklung in China abhängt. Hier sind wir weniger optimistisch, so dass wir mit deutlichen Schwankungen auch im Jahr 2023 – gerade bei Rohstoffen und Aktien – rechnen.

Der Text ist unser sonntäglich erscheinendes Schön&Co-Marktupdate, für das Sie sich unter info@schoenco.de jederzeit kostenlos und unverbindlich anmelden können.