2022 – schon jetzt ein Jahr der Negativrekorde

Marktupdate 40/2022

Markus Schön, Dienstag 04. Oktober 2022

Schon jetzt ist klar, 2022 wird als ein Jahr der Negativrekorde in die Börsengeschichte eingehen. Das Vermögen von Anlegern, die im DAX investiert sind und ihre Dividenden nicht wieder angelegt hatten, sind auf den Stand von 1999 zurückgeworfen. Trotz des „Sachwerts“ Aktien haben sie also in fast 25 Jahren keinen Vermögenszuwachs erzielt. Der Goldpreis ist in seiner US-Dollar-Notierung auf den Stand von 2011 zurückgefallen. Zum ersten Mal seit 20 Jahren hat die US-Technologiebörse NASDAQ drei Verlustquartale in Folge zu verzeichnen. In einem Monat, den die britische Premierministerin Liz Truss regiert, hat Großbritannien 500 Mrd. Britische Pfund an Vermögen verloren. Die Renditen deutscher Staatsanleihen sind innerhalb von 12 Monaten um über 3% gestiegen. Das ist historisch beispielslos. In den Niederlanden, die bis vor kurzer Zeit in manchen Bereichen für die deutsche Politik Vorbildcharakter hatten, liegt die Inflation bei über 17%. Schon jetzt berichten Menschen über so kalte Wohnungen, dass sie nachts nicht mehr schlafen können. Die Erosion des Wohlstandsverlustes mindestens in Europa ist dramatisch. In den USA sieht dies teilweise noch etwas besser aus, aber auch dort signalisieren immer mehr Unternehmen Schwierigkeiten. Überraschend gut entwickelt sich dort die Neubautätigkeit, während sich der Verkauf bestehender Häuser und neue Immobilienkredite stark rückläufig präsentieren. Offenkundig werden dort noch bestehende Finanzierungen für neue Projekte genutzt, aber dann könnte es zu einem Einbruch kommen. Dieser würde dann den Rückgang der US-Wirtschaft, die aktuell um 0,6% geschrumpft ist, noch beschleunigen. Deswegen ist es verständlich, wenn sich die Stimmen mehren, die vor weiteren – und vor allem im bisherigen Tempo erfolgenden – Leitzinserhöhungen warnen.

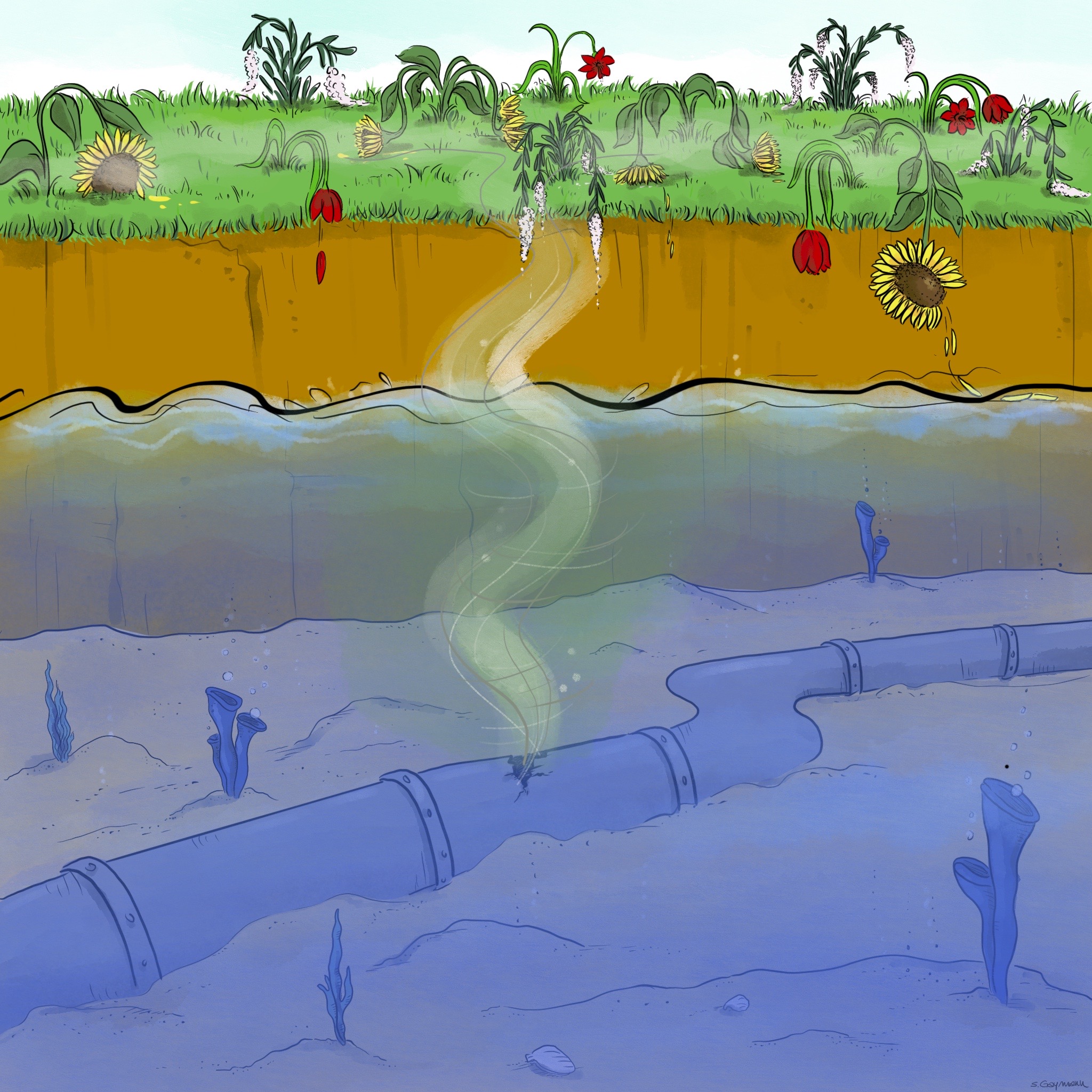

Diese Warnungen sind in Europa besonders deutlich zu vernehmen, auch nachdem in Frankreich die Inflation deutlich unter den Erwartungen und fast nur halb so hoch wie im Rest der Eurozone lag. Dort wird die Inflation tatsächlich an der Wurzel bekämpft: Die zweitgrößte Volkswirtschaft der Eurozone subventioniert die Energiepreise und reduziert damit den Druck auf Preissteigerungen in nahezu allen Bereichen. Diesen Weg ahmt die deutsche Bundesregierung in Ansätze nun nach und will einen Gaspreisdeckel einführen, für den bis zu 200 Mrd. Euro bereitgestellt werden. Dies wird dämpfend auf die Inflation wirken; die deutlichen Entlastungen, die damit erwartet werden, dürften sich jedoch nicht einstellen. Zudem wird völlig vergessen, dass der Gaspreis auch vom Angebot abhängig ist. Durch die Sanktionen gegen Russland, den Lieferstopp und nun die Schäden an den – russischen – Gaspipelines hat sich das Angebot in Europa deutlich reduziert. Wenn es nun zu einem Schaden an einer Gasleitung aus Norwegen oder in der Türkei käme, ist das Problem nicht mehr der Preis, sondern das tatsächlich vorhandene Angebot. Die unaufgeklärten Drohnenflüge in der Nordsee und aktuell über einem bayrischen Bundeswehrgelände müssen Anlass zur Sorge geben. Allerdings ist an den Kapitalmärkten von diesen Sorgen schon sehr viel eingepreist. Die damit verbundene Ungewissheit sorgt für die eingangs beschriebenen, historischen Negativrekorde. Deswegen bleibt eine breite Diversifikation so wichtig. Während die Eurozone durch die aktuelle Energiekrise als DIE DATENBASIS 40|2022 – STAND 02.10.2022 – 22:15 Schon jetzt ist klar, 2022 wird als ein Jahr der Negativrekorde in die Börsengeschichte eingehen. Das Vermögen von Anlegern, die im DAX investiert sind und ihre Dividenden nicht wieder angelegt hatten, sind auf den Stand von 1999 zurückgeworfen. Trotz des „Sachwerts“ Aktien haben sie also in fast 25 Jahren keinen Vermögenszuwachs erzielt. Der Goldpreis ist in seiner US-Dollar-Notierung auf den Stand von 2011 zurückgefallen. Zum ersten Mal seit 20 Jahren hat die US-Technologiebörse NASDAQ drei Verlustquartale in Folge zu verzeichnen. In einem Monat, den die britische Premierministerin Liz Truss regiert, hat Großbritannien 500 Mrd. Britische Pfund an Vermögen verloren. Die Renditen deutscher Staatsanleihen sind innerhalb von 12 Monaten um über 3% gestiegen. Das ist historisch beispielslos. In den Niederlanden, die bis vor kurzer Zeit in manchen Bereichen für die deutsche Politik Vorbildcharakter hatten, liegt die Inflation bei über 17%. Schon jetzt berichten Menschen über so kalte Wohnungen, dass sie nachts nicht mehr schlafen können. Die Erosion des Wohlstandsverlustes mindestens in Europa ist dramatisch. In den USA sieht dies teilweise noch etwas besser aus, aber auch dort signalisieren immer mehr Unternehmen Schwierigkeiten. Überraschend gut entwickelt sich dort die Neubautätigkeit, während sich der Verkauf bestehender Häuser und neue Immobilienkredite stark rückläufig präsentieren. Offenkundig werden dort noch bestehende Finanzierungen für neue Projekte genutzt, aber dann könnte es zu einem Einbruch kommen. Dieser würde dann den Rückgang der US-Wirtschaft, die aktuell um 0,6% geschrumpft ist, noch beschleunigen. Deswegen ist es verständlich, wenn sich die Stimmen mehren, die vor weiteren – und vor allem im bisherigen Tempo erfolgenden – Leitzinserhöhungen warnen. SEITE 1 UNSERE EINORDNUNG nicht zukunftsfähig eingestuft wurde, erlebt die europäisches Gemeinschaftswährung eine überraschende Erholung. Gegenüber dem Russischen Rubel gewinnt der Euro 5%, aber auch gegenüber anderen rohstoffnahen Währungen ist ein Anstieg zwischen 3 und 4% zu verzeichnen. Selbst der in diesem Jahr sehr starke US-Dollar verliert in der hinter uns liegenden Handelswoche fast 1,5%. Diese Euro-Stärke ist umso überraschender, da in Italien sich – erwartungsgemäß – das Bündnis der europaskeptischen Parteien durchgesetzt hat. Zusammen mit der Rendite von 4,5% p. a. für zehn Jahre laufende italienische Staatsanleihen sorgt dies nicht für Stabilität einer Volkswirtschaft, die für Europa beispielsweise zehn Mal so wichtig wie die polnische Wirtschaft ist. Auf diesem Niveau wird sich Italien dauerhaft nicht refinanzieren können. Hier sieht die EZB den Entwicklungen länger zu, als es die Bank of England „ausgehalten“ hat. Diese hat – analog zu unserer Einschätzung – entschieden, solange langlaufende britische Anleihen zu kaufen, bis sich die Märkte beruhigt haben. Das Schema ist international nahezu überall gleich: Die Steuersenkungen oder Subventionen, die seit der Corona-Pandemie die Volkswirtschaften vor allem der europäischen Staaten vor dem Kollaps schützen, werden von den jeweiligen Notenbanken finanziert. Dies funktioniert so lange, wie Vertrauen in die Notenbank besteht. Geht dies endgültig verloren – Großbritannien war davon nicht mehr sehr weit entfernt –, drohen weitere Verwerfungen, deren Verluste umso größer wären, je größer das Risiko in den jeweiligen Anlagen ist.

Allerdings ist ein vollständiger Vertrauensverlust in die Notenbanken und damit das geldpolitische System nicht unser „Basisszenario“. Vielmehr ist es wahrscheinlich, dass – ausgehend von der Zinsseite – eine Beruhigung beginnen wird. Es wird immer deutlicher, dass die aus politischer Sicht nur „theoretische“ und für einen Wechsel der Geldpolitik notwendige Inflation tatsächlich zu einem massiven realwirtschaftlichen Problem wird. Neben den Sorgen vor explodierenden Nebenkosten greift die Angst vor Produktionsschließungen und Massenarbeitslosigkeit um sich. Zusammen mit einem völlig überforderten Bundeswirtschafts-minister Robert Habeck, der nach der Frage zu Unternehmens-insolvenzen sprachlich auch am Gaspreisdeckel scheiterte, erhöht dies in Deutschland den Handlungsdruck. In der Folge dürften immer mehr Maßnahmen ergriffen werden, die die Verbraucherpreisinflation wieder in eine Vermögenspreisinflation verwandeln.

Erste Anzeichen gehen schon in diese Richtung. So kommt die angedachte Wohngelderhöhung nicht den Empfängern unmittelbar zugute, sondern fließt an die Vermieter, deren Rendite sich so verbessert. Mindestens im unteren Preissegment dürfte sich dadurch der Kauf von Wohnraum weiter verteuern. Im höherpreisigen Segment findet derzeit eine Bereinigung statt, die – aus unserer Sicht – vermutlich nur temporären Preisabschlägen einhergeht. Hemmend können hier die hohen Zinsen wirken. So kann auch trotz der aktuellen Preisrückgänge in München keine Immobilie mit der Rendite von erstklassigen Unternehmens-anleihen mithalten. Daher ist es interessant, sich die hohen Zinsen bei Anlagen langfristig zu sichern und die Erträge in Aktien und Edelmetalle anzulegen. Dieses „eher klassische“ Modell ist derzeit sehr attraktiv, weil die hohen Zinsen und die starken Verluste immer mehr Anleger dauerhaft aus dem Marktdrängen, die kreditfinanziert spekuliert hatten.

Schließlich ist die Frage nicht unwesentlich, ob wir am Beginn einer neuen Krise stehen. Die Konjunkturdaten sind teilweise deutlich schwächer als erwartet. Neben dem deutschen ifo-Geschäftsklima-Index sind vor allem die Daten vom US-Arbeitsmarkt enttäuschend. Deswegen stellt sich die Frage, ob die US-Dollar-Schwäche, die in der zweiten Hälfte der vergangenen Handelswoche zu spüren war, tatsächlich auf die Rede des US-Notenbankpräsidenten zurückgeht oder nicht eine konjunkturelle beachtenswert. Trotz deutlich steigender Corona-Infektionszahlen und damit verbundenen Lockdown gewinnt die Währung mehr als 1,5%. Natürlich ist dieser Weg schmerzhaft, weil er mit den aktuellen Verwerfungen und vor allem die Unwägbarkeit der Energie-sicherheit in Europa im Winter zusätzlich besteht. Aber auch hier ist sehr viel Negatives bereits eingepreist. Insofern macht die deutliche Erholung des Euros in den vergangenen Handelstagen Mut. Vor allem zeigt sich auch, dass Erwartungen eines US-Dollar-Anstiegs Richtung 0,80 so schnell nicht real werden. Man darf nicht vergessen – viele der Rückgänge kamen durch die grundlegende Notierung von Rohstoffen in Europa nur gedämpft an. Selbst der Bitcoin-Absturz um 60% wurde währungsbereinigt minimal gebremst. Für US-Investoren ist dieses Jahr aber auf allen Anlage- und Investitionsebenen ein „annus horriblis“.

Dieser von der verstorbenen Queen Elisabeth II. geprägte Begriff gilt damit auch für den Rohstoffsektor. Die Nachricht von explodierenden Brennholzpreisen war in den letzten Tagen sehr öffentlichkeitswirksam. Ähnliches galt vor rund einem Jahr für Bauholzpreise. Den dann erfolgenden Preiseinbruch nahm kaum jemand wahr. So sieht auch niemand, dass der Ölpreis nur noch 6% über dem Niveau des Jahresanfangs 2022 liegt und industriell benötigte Rohstoffe überwiegend zwischen 25% und 40% an Wert verloren haben. Dies wird sich dämpfend auf die Inflation auswirken. Entsprechend neigt sich die Sonderkonjunktur enorm hoher Marktzinsen auch aus diesem Blickwinkel einem Ende zu.

Der Text ist unser sonntäglich erscheinendes Schön&Co-Marktupdate, für das Sie sich unter info@schoenco.de jederzeit kostenlos und unverbindlich anmelden können.